Od komplementarności do zastępowania: produkty chińskie wypierają niemieckie nie tylko z rynków światowych, ale i ich kosztem znajdują odbiorców w Europie. Nie chodzi przy tym wyłącznie o motoryzację, ale też maszyny i urządzenia, chemikalia, komputery i telekomunikację, elektronikę i sprzęt gospodarstwa domowego.

- Pomimo podróży kanclerza Niemiec do Chin ich historycznie partnerskie stosunki handlowe mogą być zagrożone. Udział Chin w globalnym eksporcie w kluczowych sektorach, takich jak maszyny, chemikalia i sprzęt elektryczny, przewyższył Niemcy, podczas gdy zależność Niemiec od chińskiego importu znacznie wzrosła z 6% w 2004 r. do 22% w 2022 r.

- Pomimo pięciokrotnego wzrostu niemieckich inwestycji bezpośrednich w Chinach w latach 2010-2022, firmy (inwestujące) odnotowały w 2022 roku obroty niższe o -6,2 mld EUR i zwroty z inwestycji niższe o -24,8 mld EUR (niż w scenariuszu działania bez inwestycji i transferu technologii). Aby sprostać tym wyzwaniom, firmy nie cofają się, ale reinwestują zyski w Chinach, ale jednocześnie borykają się z trudnościami gospodarczymi na macierzystym rynku, co prowadzi do redukcji zatrudnienia w Niemczech.

- Niemiecki eksport maszyn do krajów BRICS (z wyłączeniem Chin) i krajów ASEAN spadł w ciągu trzech lat odpowiednio o -23% i -14% w porównaniu z 2019 r., Podczas gdy chiński eksport maszyn do tych regionów odnotował w tym czasie znaczny wzrost o +89% i +31%.

- Niemcy tradycyjnie były największym dostawcą towarów przemysłowych na rynek wspólnotowy – i nadal są. Jednak zarówno w ostatniej pięciolatce, a nawet w ostatniej dekadzie spadł udział niemieckich najbardziej zaawansowanych sektorów produkcji przemysłowej w rynku unijnym (w 10 na 11 sektorów).

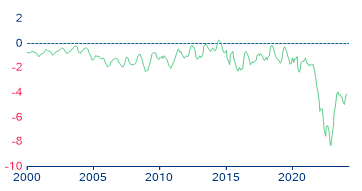

Pomimo podróży kanclerza Niemiec do Chin można zaryzykować stwierdzenie, że stosunki handlowe pomiędzy tymi państwami mogą być zagrożone, nawet jeśli krytyczna zależność Niemiec od Chin wyraźnie wzrosła. Podczas gdy w przeszłości oba kraje cieszyły się silnym, uzupełniającym się partnerstwem, nasilająca się konkurencja przemysłowa zagraża niemieckiej produkcji w sektorach, w których kiedyś dominowała. Z analiz Allianz Trade wynika, że struktura handlu między Niemcami a Chinami zmienia się, a udział eksportu do Chin w PKB spadł o prawie jedną trzecią od szczytowego poziomu w IV kwartale 2020 roku. Bilans handlowy Niemiec z Chinami od dłuższego czasu był przechylony, ale niemiecki deficyt handlowy nasilił się w ciągu ostatnich dwóch lat (wykres na następnej stronie). Ponadto stwierdzamy, że krytyczna zależność Niemiec od Chin wzrosła z 6% importu w 2004 roku do 22% w 2022 roku. Obejmuje to 212 rodzajów produktów, z których 74 należą do sektorów komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego, podczas gdy 44 produkty należą do tekstyliów, a 33 do chemikaliów. Z biegiem lat podział sektorowy tej zależności Niemiec przesunął się w kierunku branż o wyższej wartości dodanej.

Deficyt handlowy Niemiec z Chinami, trzymiesięczna średnia ruchoma w mld USD

Źródła: LSEG Datastream, Allianz Research

Chiny pną się w górę globalnych łańcuchów wartości, a ich udział w światowym rynku eksportowym w kluczowych sektorach przewyższa Niemcy. Chińska strategia importowania wiedzy poprzez współpracę i inwestowanie w wysoce innowacyjne przedsiębiorstwa produkcyjne za granicą okazała się skuteczna. Chiny stale pięły się w górę łańcucha wartości i zdobyły udział w rynku w zaawansowanych sektorach przemysłowych, jednocześnie wypierając produkty europejskie z rynku krajowego. Wpływ ten jest widoczny w zmieniających się wzorcach handlowych. Udział Chin w globalnym rynku eksportowym stale wzrastał z mniej niż 4% w 2000 r. do 14% w 2022 r. Tymczasem udziały Niemiec w globalnym rynku eksportowym przez długi czas utrzymywały się na poziomie około 10%, a w 2022 r. ustabilizowały się na poziomie 8%. Co ważniejsze, globalny udział Chin w eksporcie przewyższył udział Niemiec w trzech z czterech głównych sektorów eksportowych (tabela poniżej): 1) maszyny i urządzenia, 2) chemikalia i 3) komputery i telekomunikacja, elektronika i sprzęt gospodarstwa domowego.

Wysoko wyspecjalizowane niemieckie firmy maszynowe, producenci pojazdów z silnikami spalinowymi i producenci specjalistycznych chemikaliów stoją w obliczu silnej konkurencji ze strony chińskich rywali, którzy są wspierani przez konkurencyjność cenową i wsparcie polityczne ze strony Pekinu. Niemcy utrzymują przewagę w zakresie producentów i dostawców samochodów oraz sprzętu transportowego, ale w ostatnich latach nieznacznie się ona zmniejszyła. Stąd gdy niemiecki eksport samochodów osobowych do Chin wzrósł o +38% w ciągu ostatniej dekady, w ciągu ostatnich dwóch lat gwałtownie spadł o -10%. Interesujące jest również rozróżnienie między eksportem związanym z globalnymi łańcuchami wartości ("Eksport związany z GVC" w tabeli), a tym, który trafia bezpośrednio na rynek końcowy ("Tradycyjny eksport" w tabeli). Wydaje się, że Chiny znacznie szybciej zyskują na popularności w eksporcie tradycyjnym, co prawdopodobnie odzwierciedla dwa trendy. Z jednej strony, na wcześniejszych etapach industrializacji, eksport towarów, które wymagają mniejszej wartości dodanej i mniej wyrafinowanych łańcuchów dostaw, rozwija się szybciej. Z drugiej strony, w ostatnim czasie Chiny były w stanie zintegrować długie sekwencje łańcuchów wartości w kraju, dostarczając w ten sposób towary, które wymagają mniejszego udziału innych krajów. Ten ostatni punkt jest dodatkowo poparty dowodami w handlu produktami pośrednimi między Niemcami a Chinami, który drastycznie spowolnił w 2022 i 2023 r.[1] .

Z analiz Allianz Trade wynika, że okno możliwości dla niemieckiej produkcji zawęża się, ponieważ stosunki gospodarcze między Niemcami a Chinami zmieniają się z komplementarności na substytucję - nawet w UE. Niemiecki eksport maszyn do krajów BRIS (z wyłączeniem Chin) i krajów ASEAN spadł odpowiednio o -23% i -14% w porównaniu z 2019 r., Podczas gdy chiński eksport maszyn do tych regionów odnotował znaczny wzrost o +89% i +31%. W Europie, która odpowiada za dwie trzecie niemieckiego eksportu, Chiny również zyskały udział w rynku kosztem Niemiec. Podczas gdy Niemcy historycznie były głównym źródłem importu na rynku UE, szczególnie w zaawansowanych sektorach produkcyjnych, takich jak pojazdy silnikowe i maszyny, ich udział w rynku spada. W ciągu ostatnich pięciu jaki 10 lat, 10 z 11 zaawansowanych sektorów produkcyjnych odnotowało spadek udziału w rynku, przy czym jedynymi wyjątkami były metale podstawowe (+0,3 punktu procentowego w latach 2018-2023) i produkty farmaceutyczne (+0,6 punktu procentowego w latach 2013-2023) (wykres część a poniżej). Sprzęt transportowy, z wyłączeniem pojazdów silnikowych, odczuł najbardziej znaczącego spowolnienie, ze spadkami o -5,3 punktu procentowego i -8,4 punktu procentowego. Z kolei Chiny odnotowały znaczny wzrost na rynku UE we wszystkich sektorach (wykres część b poniżej). Jedynie produkty komputerowe, elektroniczne i optyczne odnotowały niewielki spadek (-0,4%). Dynamika jest szczególnie silna w przypadku sprzętu elektrycznego, który wzrósł o 5,1 punktu procentowego w latach 2018-2023 i o 7,0 punktu procentowego w latach 2013-2023. Tendencja ta podkreśla rosnącą konkurencyjność Chin i wyzwania, jakie stanowią one dla tradycyjnych mocnych stron Niemiec na rynku.

Malejące przychody i udział w rynku wywierają presję na zyski niemieckich firm działających w Chinach. Podczas gdy niektóre niemieckie firmy zraziły się do chińskiego rynku, pozostaje on atrakcyjnym miejscem dla inwestycji dużych korporacji. W latach 2010-2022 niemieckie inwestycje bezpośrednie w Chinach wzrosły pięciokrotnie, zwłaszcza w sektorze motoryzacyjnym, i czterokrotnie w sektorze chemicznym. Jednak niemieckie inwestycje osiągnęły gorsze wyniki na całym świecie w porównaniu do swoich konkurentów. W rezultacie niemieckie firmy odnotowały niższe obroty w Chinach o -6,2 mld EUR i mniejszy zwrot z inwestycji bezpośrednich o -24,8 mld EUR w 2022 r. w porównaniu ze scenariuszem alternatywnym bez transferu wiedzy i technologii.[1] Aby zachować konkurencyjność, firmy reinwestują swoje zyski osiągnięte w Chinach z powrotem w kraju, zmniejszając fundusze, które mają być wysyłane do Niemiec. Dalsze wyzwania gospodarcze w kraju macierzystym związane z wysokimi cenami energii i rosnącą biurokracją zwiększają presję na firmy działające na arenie międzynarodowej. Doprowadziło to do redukcji zatrudnienia w kraju, skłaniając do wezwań do wprowadzenia środków protekcjonistycznych i zmniejszających ryzyko. Jednak niemieckie firmy prawdopodobnie skorzystałyby bardziej na polityce, która zmniejszyłaby ich obciążenia regulacyjne i podatkowe w kraju oraz usunęła przeszkody dla innowacji. Pomogłoby to firmom odzyskać konkurencyjność na arenie międzynarodowej.

***

Oceny te, jak zawsze, podlegają poniższemu zastrzeżeniu.

Stwierdzenia dotyczące przyszłości

Stwierdzenia zawarte w niniejszym dokumencie mogą obejmować perspektywy, stwierdzenia dotyczące przyszłych oczekiwań i inne stwierdzenia dotyczące przyszłości, które opierają się na bieżących poglądach i założeniach kierownictwa i wiążą się ze znanym i nieznanym ryzykiem i niepewnością. Rzeczywiste wyniki, wydajność lub zdarzenia mogą się znacznie różnić od tych wyrażonych

lub sugerowanych w takich stwierdzeniach dotyczących przyszłości.

Takie odchylenia mogą wynikać m.in. z (i) zmian ogólnych warunków gospodarczych i sytuacji konkurencyjnej, w szczególności w zakresie podstawowej działalności Grupy Allianz i na podstawowych rynkach, (ii) wyników rynków finansowych (w szczególności zmienności rynku, płynności i zdarzeń kredytowych), (iii) częstotliwości i dotkliwości ubezpieczonych zdarzeń szkodowych, w tym katastrof naturalnych, oraz rozwoju kosztów szkód, (iv) poziomów i trendów śmiertelności i zachorowalności, (v

) poziomy uporczywości, (vi) w szczególności w działalności bankowej, zakres niewykonania zobowiązań kredytowych, (vii) poziomy stóp procentowych, (viii) kursy wymiany walut, w tym kurs wymiany EUR/USD, (ix) zmiany przepisów prawa i regulacji, w tym przepisów podatkowych, (x) wpływ przejęć, w tym związane z nimi kwestie integracji, oraz środki reorganizacyjne,

a także (xi) ogólne czynniki konkurencyjne, w każdym przypadku w skali lokalnej, regionalnej, krajowej i/lub globalnej. Wystąpienie wielu z tych czynników może być bardziej prawdopodobne lub bardziej wyraźne w wyniku działań terrorystycznych i ich konsekwencji.

Brak obowiązku aktualizacji

Firma nie zobowiązuje się do aktualizowania jakichkolwiek informacji lub stwierdzeń dotyczących przyszłości zawartych w niniejszym dokumencie, z wyjątkiem

wszelkich informacji, których ujawnienie jest wymagane przez prawo.

Allianz Trade to znak towarowy używany do oznaczania szeregu usług świadczonych przez Euler Hermes.

[1] Elastyczności pochodzą z Hunnekes, F., Konradt, M., Schularick, M., Trebesch, C. i J. Wingenbach, 2023. Exportweltmeister- Germany's Foreign Investment Returns in International Comparison, JIE, w przygotowaniu.

[1] Niemiecki eksport półproduktów do Chin wzrósł o +45% w ciągu ostatniej dekady, ale spadł o -7% w ciągu ostatnich dwóch lat. Podobnie niemiecki import półproduktów z Chin wzrósł ponad dwukrotnie w ciągu ostatniej dekady, ale spadł o -34% w latach 2022-2023.

oprac e-red,ppr.pl